Нынешнее резкое увеличение цен на уголь и природный газ является временным и не продлится дольше зимы, учитывая, что спрос на топливо будет уменьшаться по мере потепления, и Китай, вероятно, к тому времени сможет нарастить внутреннюю добычу энергоносителей. Но вторичные воздействия нынешнего энергетического кризиса могут быть более продолжительными.

Какие сырьевые товары будут затронуты, во многом будет зависеть от того, как именно в Пекине решат нормировать спрос на электроэнергию в зимний период. Текущие признаки указывают на то, что производителей первичных металлов попросят сократить энергопотребление больше, чем вторичных потребителей, таких как производители готовых изделий.

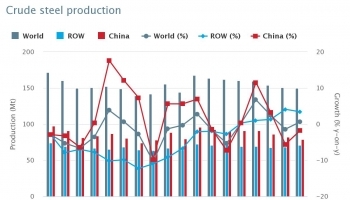

Если это так, это должно означать, что в Китае сократится производство таких металлов, как сталь, алюминий и рафинированная медь.

Но если потребители этих металлов, такие как обрабатывающая промышленность и строительство, смогут продолжить свою деятельность, чтобы попытаться сохранить экономический рост и занятость, это будет способствовать росту цен, поскольку предложение становится ограниченным.

Это могло бы принести пользу производителям металлов за пределами Китая, особенно тем, которые работают в странах, где цены на энергоносители не выросли.

Ярким примером могут служить алюминиевые заводы в Австралии, где цены на электроэнергию еще не повысились, поскольку у большинства угольных электростанций есть долгосрочные контракты на поставку, которые изолированы от текущего скачка спотовых цен, а растущая доля возобновляемой генерации стоит дешево.

Дополнительным стимулом для производителей металла из других стран может стать сокращение экспорта, если Пекин будет отдавать приоритет внутренним поставкам.

Китай экспортировал 490 000 тонн необработанного алюминия и продукции в августе, по данным таможни, по сравнению с 470 000 тонн в июле. Однако за первые восемь месяцев года экспорт алюминия снизился на 10,3%.

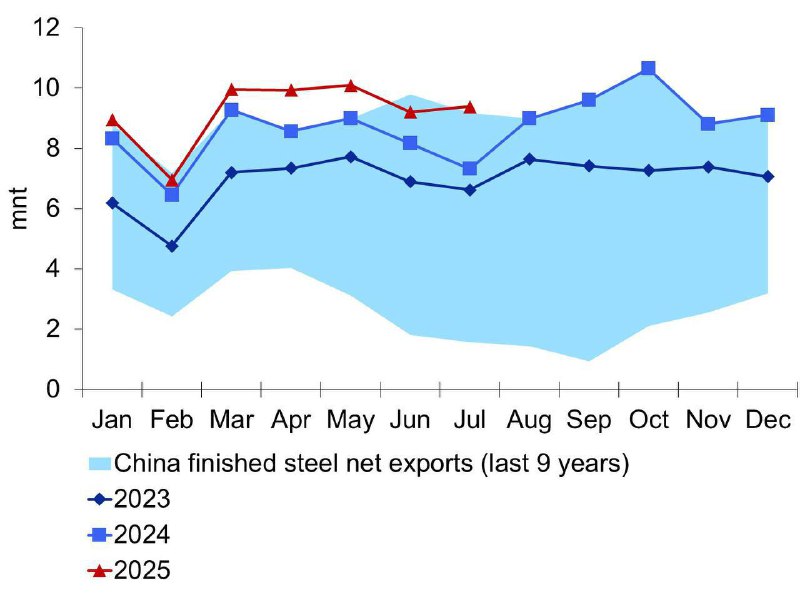

Китай также экспортировал 5,05 миллиона тонн стальной продукции в августе по сравнению с 5,67 миллиона в июле, что намного ниже пикового показателя 2021 года в 7,97 миллиона в апреле.

Если внутренние цены на сталь действительно вырастут из-за ограничений производства на предприятиях, связанных с электроэнергетикой, было бы логично предположить, что экспорт стали продолжит падать.

Однако, если производство металла в Китае действительно упадет из-за ограничений мощности, это будет негативно для используемого сырья, такого как железная руда, глинозем и бокситы, а также руд цветных металлов, таких как медь и никель.

Железная руда уже потеряла все свои доходы в 2021 году, при этом спотовая цена на поставку в северный Китай 1 октября была на уровне 118,05 доллара за тонну, что почти на 50% ниже рекордного уровня в 235,55 доллара, достигнутого 12 мая.

В некотором смысле то, что произошло с железной рудой, вероятно, повторится с энергетическим углем и СПГ.

Железная руда выросла с минимума в 79,60 долларов за тонну, вызванного пандемией коронавируса в марте прошлого года, до рекордно высокого уровня на фоне сильного китайского спроса и ограничений предложения от крупнейших экспортеров - Австралии и Бразилии.

Но как только Китай начал сокращать производство стали, и погодные катаклизмы в Австралии прекратились, а сокращения, связанные с коронавирусом в Бразилии, ослабли, цена железной руды резко упала.

Прямо сейчас энергетический уголь и СПГ достигают рекордных высот на фоне той же истории с огромным ограничением спроса и предложения со стороны Китая у основных экспортеров, когда производители угля в основных экспортерах Индонезии и Австралии не имеют возможности быстро наращивать добычу, а экспортеры СПГ в нескольких странах борются с незапланированными перебоями в логистике.

09:55

09:55