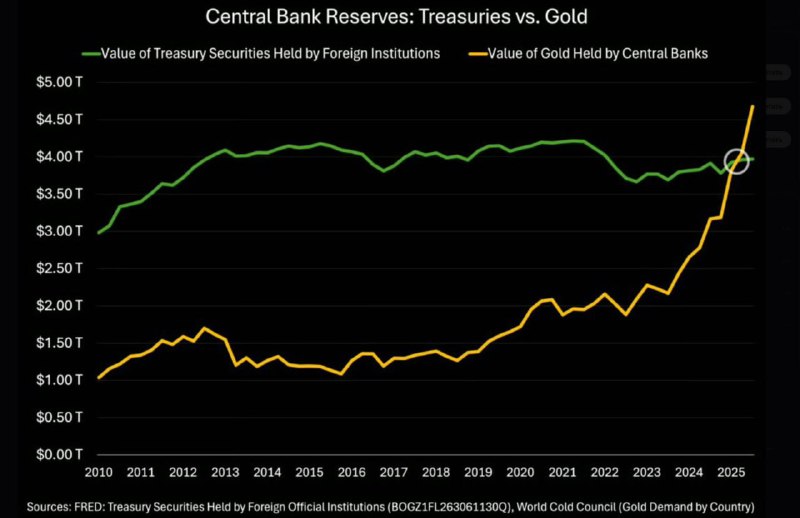

Шровых ЦБ опустилась ниже стоимости золота. Этот дисбаланс в связан с тем, что цена на золото выросла, а цены на облигации упали. Однако мировые ЦБ уже долгое время не увеличивают экспозицию по долгам (зеленая линия на иллюстрации) США, а значит и в реальном выражении баланс сокращается.

Формально это переворачивает порядок резервирования в мировой финансовой системе. Основой доллара всегда было доверие, и это доверие базировалось на трастовом соглашении -Бреттон-Вудская система.

Суть того соглашения, США финансирует свои дефициты путем экспорта долговых суверенных обязательств в долларах, и поддерживает глобальную финансовую систему с помощью своего военного и монетарного превосходства.

С учетом произошедших изменений в резервных балансах мировых ЦБ можно сказать, что трастовое соглашение готово рухнуть.

Когда мировые ЦБ незаметно, но очень настойчиво совершают подобный сдвиг, это намекает на то, что они де-факто уже снижают зависимость от финансовой системы не заявляя об этом официально, и вероятно проектируют сценарий мира где ценовая волатильность валют и риск всяческих санкций важнее доходности.

Рост цены золота в сравнении с ценами на долговые бумаги правительства США по резервной стоимости это не просто переоценка товарных активов, а по сути переоценка доверия. Это суверенная заявка на залог без политического риска.

Золото не дает фиксированного дохода, но при этом не сопряжено с фискальным обрывом, экономическими санкциями, риска рефинансирования или ошибками корректировки инфляции, когда обычно происходят резкие сдвиги в монетарной политике.

Другими словами, рост стоимости золота отражает структурную ротацию резервов от активов, зависящих от политической ситуации, к нейтральным активам, и эта ротация подкрепляет ценовой тренд.

По мере того, как золото занимает все большую долю в мировых резервах, оно приобретает системное значение. Это приводит к росту спроса. Знаменатель меняется. Казначейские облигации США ослабевают как резервное обеспечение, не только по цене, но и по своей роли.

Если данная тенденция продолжится, и усилится тогда американская долговая система потеряет свою монополию на доверие. Это приведет к необходимости все время повышать доходность долга, для привлечения капитала, и нарушит функцию рынка казначейских долгов как стабильного резерва. Первыми выйдут из игры иностранные держатели долгов США, а затем последует монетизация со стороны уже внутренних инвесторов.

На данном этапе золото перестало быть инструментом хеджирования, а стало эталоном, долговые бумаги Казначейства США больше не являются резервом. Им стало золото.

12:00

12:00